Accompagner

la transmission entrepreneuriale

Sénevé Capital contribue activement au succès des dirigeants actionnaires

dans leurs projets de développement, de reprise ou de transmission.

Nous nous associons à des entrepreneurs et à des repreneurs porteurs d’un projet de développement ambitieux pour leur entreprise. Notre stratégie d’investissement cible particulièrement les PME et ETI familiales, ou détenues par leurs fondateurs, en phase de transmission entrepreneuriale et dotées d’un potentiel de transformation et de croissance important. Grâce à un modèle alternatif de sponsor indépendant, nous bénéficions d’une très grande liberté et souplesse d’investissement. Nos associés fondateurs justifient d’une expérience de 500M€ investis, souvent dans des contextes de transformation entrepreneuriale forts (Management Buy-In, carve-out, spin-off).

La Grande Bourse à Amsterdam

Lithographie | vers 1870

Association humaine

et financière

- Proximité immédiate avec les dirigeants dans toutes leurs problématiques

- Entrée au capital des membres clés de l’équipe de direction

- Mise en œuvre d’un projet d’entreprise partagé avec l’ensemble des collaborateurs

La prise du Kent par Robert Surcouf à bord de La Confiance

Ambroise-Louis Garneray | Huile sur toile | 1836

Transformation

et structuration

- Renforcement du management et des compétences

- Consolidation des différentes fonctions de l’entreprise (commerce, technique, finance, système d’information, stratégie, …)

- Amélioration continue des indicateurs de suivi de la performance

Alpinistes sur un couloir dans les Alpes

Gravure sur bois | vers 1890

Accélération

de la croissance

- Réactivité pour saisir les opportunités

- Créativité dans l’identification des voies de développement

- Soutien à la réalisation d’opérations de croissance externe

Une équipe expérimentée

en opérations primaires

et Management Buy-In

Associés depuis 2010, Louis de Lestanville et Jean de Sampigny ont fondé Sénevé Capital en 2017.

90% de leurs investissements communs sont des opérations primaires, 80% sont des MBI.

Louis de Lestanville

Associé fondateur

Louis a démarré sa carrière dans le private equity au sein du fonds Argos Wityu, où il s’est forgé une solide expérience dans les opérations complexes (MBI, spin-off, carve out), la gestion active des investissements et l’accompagnement de dirigeants. Animé par le désir d’entreprendre, il crée Argos Expansion au sein du groupe Argos Wityu, avant de co-fonder Sénevé Capital en 2017. Il a suivi et réalisé des investissements dans l’aéronautique, la santé, le logiciel, l’industrie, le BTP et l’événementiel. Il est diplômé de l’ESCP.

Jean de Sampigny

Associé fondateur

Après une première carrière d’Officier de Marine, Jean s’oriente vers le secteur de la finance, d’abord dans le financement d’acquisition puis dans le private equity. Il rejoint le groupe Argos Wityu pour créer le fonds Argos Expansion, avant de co-fonder Sénevé Capital en 2017. Il a suivi et réalisé des investissements dans des PME et ETI du secteur des loisirs, de la logistique, de l’industrie et de l’agroalimentaire. Il est ingénieur de l’Ecole Navale, des Ponts et Chaussées, et titulaire d’un MS de Columbia University.

François Guérault

Associé senior

François a rejoint Sénevé Capital à sa création, après plus de 30 ans d’expérience dans le private equity et le financement d’acquisition, dont plusieurs années partagées avec Jean. Il a réalisé de nombreuses opérations dans les secteurs de l’industrie, de la logistique et du ferroviaire. Il est diplômé de l’Université Paris Dauphine.

Critères et modalités

d’investissement

Entreprises

_

PME et ETI leaders

|

|

Tous secteurs d’activité B2B et B2B2C |

|

CA 10 à 100M€

|

Contexte d’intervention

_

Opérations primaires

|

|

Transmission entrepreneuriale

|

|

Plan de croissance ambitieux |

Modalités d’investissement

_

Investissement majoritaire ou minoritaire en vue d’une cession majoritaire |

|

Flexibilité des montants investis grâce à une approche originale deal by deal |

|

Horizon d’investissement :

|

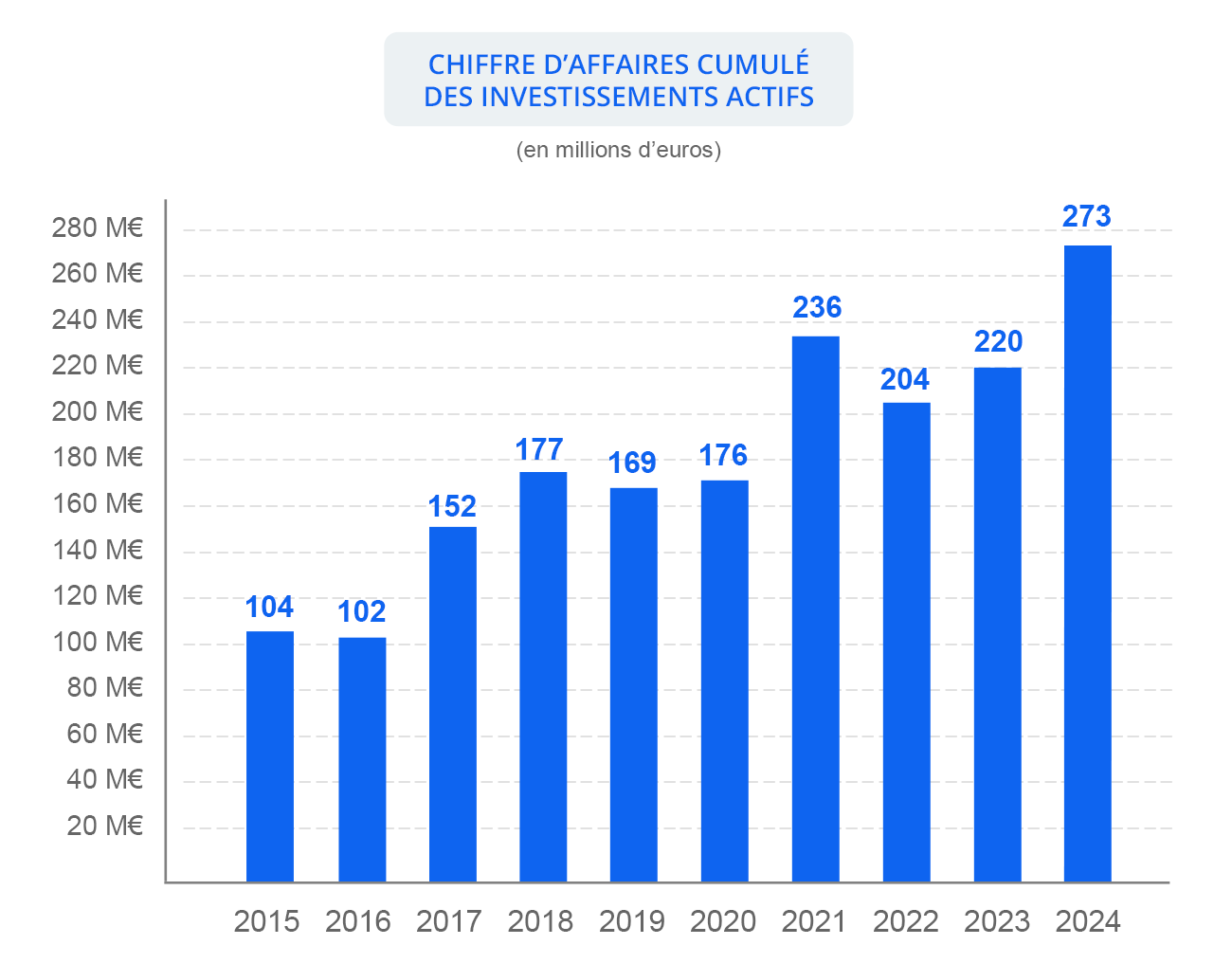

Chiffres clés

CA des entreprises en portefeuille

270 M€

Transactions primaires

90%

Management Buy-In

80%

Vision

& éthique d’investissement

Créer de la valeur partagée en alliant performance financière et extra financière.

Sénevé Capital est attentive à conduire son activité de manière éthique, tant dans la façon dont elle investit que dans le choix des entreprises dans lesquelles elle prend des participations.

Cette éthique repose sur les principes suivants :

- Investir dans des secteurs d’activité qui ne sont pas nuisibles aux personnes ou à l’environnement ;

- Loyauté envers les dirigeants avec lesquels nous nous associons ;

- Investir au-delà des cycles industriels ;

- Collaboration dans la confiance avec eux pour que les entreprises qu’ils dirigent respectent leurs collaborateurs, leurs clients et leurs fournisseurs ;

- Attention portée au projet stratégique et capitalistique de l’acquéreur lors de la cession de nos participations.

Nous sommes convaincus que cette vision permet de construire des entreprises performantes sur le plan financier et extra financier, comme en témoignent les deux études ci-dessous.

Pour autant, compte tenu de la taille limitée de notre propre équipe et de celles des entreprises dans lesquelles nous investissons le plus souvent, Sénevé Capital ne développe pas de démarche ESG formalisée, que ce soit en termes de due diligence ou de reporting.

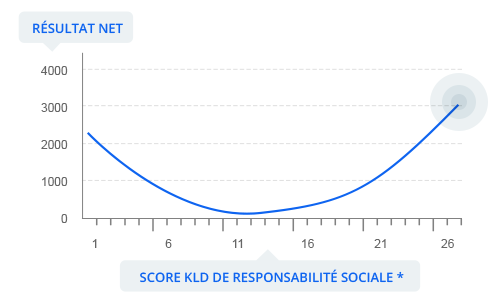

Une étude de 2011 menée par deux chercheurs anglo-saxons (Michael L. Barnett et Robert M. Salomon (« Does it pay to be really good ? ») a montré que les entreprises ayant la meilleure performance financière sont soit celles qui sont très responsables socialement, soit celles qui le sont très peu. Notre ambition est d’aider les dirigeants actionnaires à construire des entreprises performantes financièrement et socialement.

Relation entre KLD *

et Résultat net

* Score KLD des entreprises en fonction de leur performance ESG (environnement, social, gouvernance), basé sur 13 critères, 7 concernant les parties prenantes (collectivité, gouvernance, diversité, relations humaines, environnement, droits de l’homme, produits) et 6 la présence ou non des entreprises dans des secteurs controversés (alcool, jeu, armes à feu, défense, industrie nucléaire, tabac). L’agence de notation KLD a lance en 1990 un des premiers indices ISR, l’indice FTSE KLD 400 Social Index, renommé en 2010 MSCI KLD Social Index.

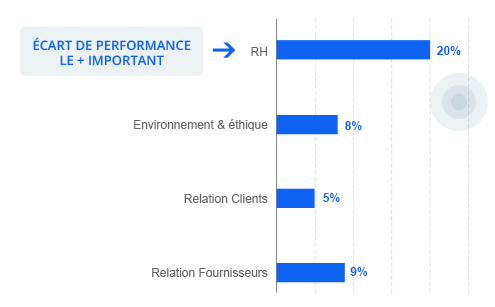

Une étude de 2016 de France Stratégie (« La RSE est-elle compatible avec la performance des entreprises? ») a mis en évidence le lien entre RSE et performance : les entreprises ayant une stratégie RSE affichent une surperformance de 13%.

Écart de performance entre les entreprises

avec / sans stratégie RSE : 13% (TCEA)

Toutes les dimensions de la RSE ont un lien positif avec la performance économique et ce, quelque soit la mesure de l’indicateur de performance économique.

Investissements

réalisés

Nous

contacter

Formulaire de contact

Coordonnées

20 rue Cambon

75001 Paris